شروط الفاتورة الضريبية: دليل شامل ومتطلبات الفواتير الإلكترونية والمبسطة

مقدمة

تُعد الفواتير الضريبية جزءًا أساسيًا من العمليات التجارية، حيث توفر وثيقة رسمية للمعاملات التجارية وتدعم الامتثال للقوانين الضريبية. مع التقدم التكنولوجي والتطورات في الأنظمة الضريبية، أصبحت هناك أنواع مختلفة من الفواتير التي يجب أن تكون على دراية بها. في هذا المقال، سنستعرض شروط الفاتورة الضريبية التقليدية والإلكترونية والمبسطة، وسنتناول المخاطر الشائعة المتعلقة بإصدار الفواتير الضريبية في مصر وحلولها.

أولاً: شروط الفاتورة الضريبية

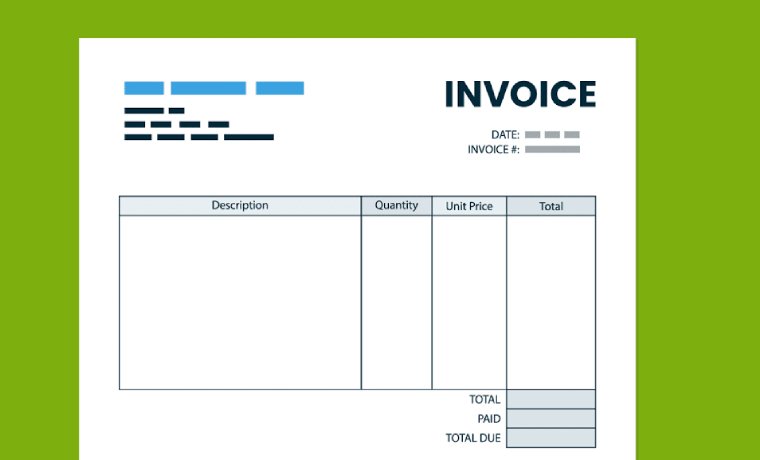

لكي تكون الفاتورة الضريبية صالحة، يجب أن تتضمن بعض الشروط الأساسية التي تضمن صحتها وامتثالها للمتطلبات القانونية. تشمل هذه الشروط:

التاريخ ورقم الفاتورة:

- يجب أن تحتوي الفاتورة على تاريخ إصدارها ورقم تسلسلي فريد. يُستخدم الرقم التسلسلي لتنظيم وتوثيق الفواتير.

- يجب أن تحتوي الفاتورة على تاريخ إصدارها ورقم تسلسلي فريد. يُستخدم الرقم التسلسلي لتنظيم وتوثيق الفواتير.

بيانات البائع:

- اسم الشركة، عنوانها، ورقم التسجيل الضريبي. هذه المعلومات تؤكد أن البائع مسجل ويخضع للضرائب.

- اسم الشركة، عنوانها، ورقم التسجيل الضريبي. هذه المعلومات تؤكد أن البائع مسجل ويخضع للضرائب.

بيانات المشتري:

- اسم العميل وعنوانه ورقم تسجيله الضريبي (إذا كان المشتري شركة). هذه التفاصيل تُستخدم لتوثيق المعاملة وتحديد الأطراف المشاركة.

- اسم العميل وعنوانه ورقم تسجيله الضريبي (إذا كان المشتري شركة). هذه التفاصيل تُستخدم لتوثيق المعاملة وتحديد الأطراف المشاركة.

تفاصيل السلع أو الخدمات:

- وصف السلع أو الخدمات المقدمة، الكميات، الأسعار الفردية، والإجمالي قبل وبعد إضافة الضريبة. يجب أن تكون التفاصيل دقيقة لتجنب أي لبس.

- وصف السلع أو الخدمات المقدمة، الكميات، الأسعار الفردية، والإجمالي قبل وبعد إضافة الضريبة. يجب أن تكون التفاصيل دقيقة لتجنب أي لبس.

معدل الضريبة والمبلغ الضريبي:

- يجب توضيح معدل ضريبة القيمة المضافة والمبلغ الضريبي على كل عنصر. هذا يتيح للمشتري فهم كيفية حساب الضريبة.

- يجب توضيح معدل ضريبة القيمة المضافة والمبلغ الضريبي على كل عنصر. هذا يتيح للمشتري فهم كيفية حساب الضريبة.

المجموع الكلي:

- المبلغ الإجمالي الذي يجب دفعه، بما في ذلك الضرائب. يجب أن يكون هذا المبلغ واضحًا لتجنب أي لبس.

- المبلغ الإجمالي الذي يجب دفعه، بما في ذلك الضرائب. يجب أن يكون هذا المبلغ واضحًا لتجنب أي لبس.

شروط الدفع:

- توضيح شروط الدفع مثل فترة الدفع وأي خصومات متاحة، وتفاصيل الحساب المصرفي إذا كانت ضرورية.

- توضيح شروط الدفع مثل فترة الدفع وأي خصومات متاحة، وتفاصيل الحساب المصرفي إذا كانت ضرورية.

التوقيع أو الختم:

- في بعض الحالات، قد يتطلب القانون توقيع أو ختم الفاتورة كدليل على صحتها.

- في بعض الحالات، قد يتطلب القانون توقيع أو ختم الفاتورة كدليل على صحتها.

ثانيًا: شروط إصدار الفاتورة الإلكترونية

الفاتورة الإلكترونية هي نسخة رقمية من الفاتورة الضريبية وتحتوي على شروط مشابهة لتلك التي تنطبق على الفواتير الورقية، لكن مع بعض المتطلبات الإضافية:

التحقق الرقمي:

- يجب أن تكون الفاتورة الإلكترونية موقعة رقميًا لضمان صحتها وسلامتها.

- يجب أن تكون الفاتورة الإلكترونية موقعة رقميًا لضمان صحتها وسلامتها.

الامتثال للمعايير التقنية:

- يجب أن تتوافق الفاتورة الإلكترونية مع معايير التنسيق والمتطلبات التقنية التي تحددها السلطات الضريبية.

- يجب أن تتوافق الفاتورة الإلكترونية مع معايير التنسيق والمتطلبات التقنية التي تحددها السلطات الضريبية.

الاستلام والتوثيق:

- يجب على النظام الإلكتروني تسجيل تاريخ ووقت استلام الفاتورة وتوثيق ذلك.

- يجب على النظام الإلكتروني تسجيل تاريخ ووقت استلام الفاتورة وتوثيق ذلك.

الأمان والخصوصية:

- يجب حماية البيانات الخاصة بالفواتير باستخدام تقنيات تشفير لضمان سلامتها وخصوصيتها.

- يجب حماية البيانات الخاصة بالفواتير باستخدام تقنيات تشفير لضمان سلامتها وخصوصيتها.

ثالثًا: شروط الفاتورة الضريبية المبسطة

الفاتورة الضريبية المبسطة هي نوع من الفواتير يُستخدم عادة في المعاملات ذات القيمة المنخفضة أو للمعاملات التي لا تتطلب تفاصيل دقيقة. تشمل شروط الفاتورة المبسطة:

التاريخ ورقم الفاتورة:

- يجب أن تحتوي على تاريخ إصدار ورقم تسلسلي.

- يجب أن تحتوي على تاريخ إصدار ورقم تسلسلي.

بيانات البائع:

- اسم البائع ورقم التسجيل الضريبي.

- اسم البائع ورقم التسجيل الضريبي.

تفاصيل السلع أو الخدمات:

- وصف مختصر للسلع أو الخدمات وسعرها.

- وصف مختصر للسلع أو الخدمات وسعرها.

معدل الضريبة والمبلغ الضريبي:

- توضيح معدل الضريبة والمبلغ الإجمالي.

- توضيح معدل الضريبة والمبلغ الإجمالي.

المجموع الكلي:

- إجمالي المبلغ المستحق.

المخاطر الشائعة المتعلقة بإصدار الفواتير الضريبية في مصر

غياب بعض المعلومات الإلزامية:

- المخاطر: قد تؤدي إلى رفض الفاتورة من قبل الجهات الضريبية أو العملاء.

- الحل: التأكد من إدخال جميع المعلومات الضرورية عند إعداد الفاتورة. استخدام برامج محاسبية مثل OBS يمكن أن يساعد في ضمان إدخال البيانات الصحيحة وتقديم إشعارات عن المعلومات المفقودة.

حساب ضريبة القيمة المضافة بطريقة غير صحيحة:

- المخاطر: قد يؤدي إلى أخطاء في دفع الضرائب وغرامات.

- الحل: استخدام أدوات حساب ضريبة القيمة المضافة المتاحة في برامج المحاسبة مثل OBS لضمان حساب دقيق للضريبة.

التأخر في إصدار الفواتير:

- المخاطر: قد يؤدي إلى تأخير في المدفوعات ويؤثر على تدفق النقد.

- الحل: تنظيم عمليات إصدار الفواتير باستخدام نظام محاسبي فعال يتضمن التذكيرات وإشعارات حول مواعيد الإصدار.

الفشل في معالجة النزاعات بشأن الفواتير:

- المخاطر: قد يؤدي إلى خلافات مع العملاء وتأخير في الدفع.

- الحل: إنشاء نظام فعال للتعامل مع الشكاوى والنزاعات. برامج مثل OBS يمكن أن توفر أدوات لتتبع ومعالجة النزاعات بشكل فعال.

الفشل في تخزين الفواتير:

- المخاطر: قد يؤدي إلى فقدان الفواتير وعدم القدرة على تقديمها عند الحاجة.

- الحل: استخدام نظام إلكتروني لتخزين الفواتير والوصول إليها بسهولة، مثل OBS الذي يوفر تخزينًا آمناً وسهل الوصول للفواتير.

عوائق اللغة:

- المخاطر: قد يؤدي إلى سوء فهم التفاصيل في الفواتير.

- الحل: استخدام برامج تدعم لغات متعددة وتوفير تدريب للموظفين على التعامل مع الفواتير باللغات المختلفة.

نقص التدريب والمعرفة:

- المخاطر: قد يؤدي إلى أخطاء في إعداد الفواتير وعدم الامتثال للمتطلبات القانونية.

- الحل: تقديم تدريب منتظم للموظفين على قوانين الفواتير ومتطلبات الضرائب، واستخدام برامج محاسبية توفر دعمًا وتعليمات واضحة.

عدم الاطلاع على آخر التغييرات:

- المخاطر: قد يؤدي إلى عدم الامتثال للتعديلات الأخيرة في قوانين الضرائب.

- الحل: متابعة التحديثات التشريعية والضريبية بشكل منتظم واستخدام برامج توفر تحديثات تلقائية لهذه التغييرات.

أسئلة شائعة

ما هي الفاتورة الضريبية وكيف تختلف عن الفاتورة الإلكترونية؟

- الفاتورة الضريبية هي مستند ورقي أو إلكتروني يوثق المعاملات التجارية. الفاتورة الإلكترونية هي نسخة رقمية تلتزم بنفس المتطلبات لكنها تتطلب توقيعًا رقميًا وتنسيقًا محددًا.

- الفاتورة الضريبية هي مستند ورقي أو إلكتروني يوثق المعاملات التجارية. الفاتورة الإلكترونية هي نسخة رقمية تلتزم بنفس المتطلبات لكنها تتطلب توقيعًا رقميًا وتنسيقًا محددًا.

ما هي الفاتورة الضريبية المبسطة؟

- هي فاتورة تحتوي على تفاصيل أساسية فقط مثل التاريخ ورقم الفاتورة وبيانات البائع والمشتري، وتستخدم للمعاملات ذات القيمة المنخفضة.

- هي فاتورة تحتوي على تفاصيل أساسية فقط مثل التاريخ ورقم الفاتورة وبيانات البائع والمشتري، وتستخدم للمعاملات ذات القيمة المنخفضة.

كيف يمكنني تجنب المشكلات المرتبطة بإصدار الفواتير؟

- باستخدام برامج محاسبية متطورة مثل OBS التي تساعد في تنظيم وإدارة الفواتير بدقة، وتقديم إشعارات وتحديثات حول أي مشكلات محتملة.

الختام

تُعد الفواتير الضريبية عنصرًا أساسيًا في الإدارة المالية والامتثال الضريبي. فهم الشروط المختلفة للفواتير، من الفواتير التقليدية إلى الإلكترونية والمبسطة، ومعرفة كيفية تجنب المشكلات الشائعة المتعلقة بها يمكن أن يساعد الشركات على تحسين عملياتها وضمان التزامها بالقوانين. باستخدام برامج محاسبية متقدمة مثل OBS، يمكن للشركات تحقيق إدارة فعالة للفواتير وتجنب الأخطاء المكلفة، مما يعزز من كفاءتها المالية ويضمن امتثالها الضريبي.